Pokles na trhu: Jak je důležité mít ověřenou strategii

Konečně je tu taky něco zajímavého 🙂 Korekce, pokles trhu. A právě tady se láme chleba: Zatímco na rostoucím trhu vydělat není těžké, pak korekce prověří kvalitu strategie.

Co se vlastně stalo?

Po dlouhém růstu přišly dvě věci: Rotace (přelévání peněz z technologií do klasická firem, lidově řečeno). Vidíme to tady na této heatmapě z finvizu, kde vidíme červenou sekci technologií, a zeleně klasiku (měsíční výkon v procentech):

Druhá věc jsou makra:

Výsledková sezona – pro technologie nic moc

Nezaměstnanost – vyšší než se čekalo

FOMC – čeká se snížení sazeb o 0,25% v září

… ale tohle jsou povídání, které zvládne s použitím kecálku GPT každý youtuber 🙂 či analytik 🙂 . Tlachy stranou, jdeme do praxe:

Strategie: Nejen PT, ale i SL

Strategie je naše praxe. Ve fondu používám stejné strategie, jaké obchoduji veřejně před členy mého Discordu. Tady se nedá „debatovat“, tady buď výsledky jsou, nebo nejsou 🙂 a to je fajn. Jak řekl kdysi klasik „ukázaná platí“.

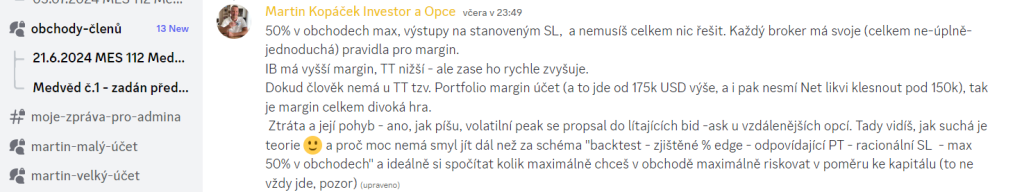

Včera byl další poklesový den, navíc provázený velkým peakem na Volatilitě. Protože se některé pozice dostaly vlivem růstu volatility ke stoplossům, ukázal jsem pozice ve vysílání pro členy Discordu:

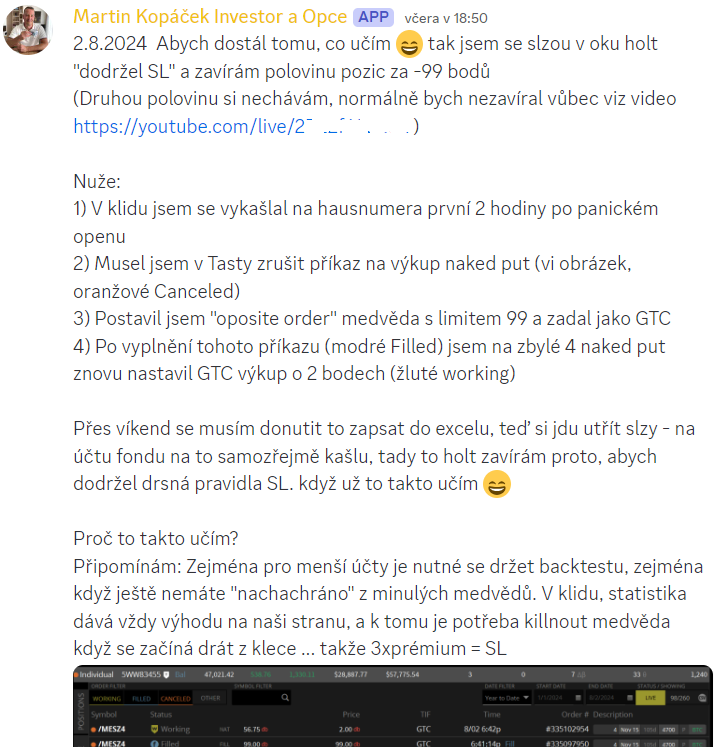

Zavíral jsem na stoplossu dolarově počítanou Černou labuť, která by mohla přinést zbytečné riziko. A na SL jsem zavíral i jednu z medvědích pastí – byť jen polovinu pozic. Proč? Protože druhou polovinu držím ve fondu beze změny.

Zejména kolegové s menšími účty by se měli ovšem zamyslet, jaký mají moneymanagement. Máme-li ve strategii předem definovanou ztrátu (v případě medvědí pasti je to trojnásobek inkasovaného prémia), měli by vědět kolik taková ztráta je procentuelně z jejich účtu.

Tím si každý umí spočítat, kolik může otevřít pozic, aby vydržel případné série ztrát. Například u zmíněné medvědí pasti je pravděpodobnost úspěchu kolem 82-95% pozic, podle délky pozice, volatility při otevření, „nahromadění“ pozic na blízkých strike atd.

Nicméně víme, že když dodržíme stoplosss ve výši 3x prémium, bude tato strategie zisková. A proto je na malých účtech důležité stop lossy dodržovat, aby procento ztráty z velikosti účtu nebylo překročeno.

Důležitá lekce z trhu: Nekotluj, a dodržuj plán

Právě v těchto situacích se ukáže, jak důležité je mít ty „nudné věci“, jako je přesný obchodní plán, a dobře spočítaný moneymanagement. Profesionální obchodníci toto nikdy nepodceňují, protože:

– obchodní plán jasně stanoví vstupy, výstupy a PT +SL. A to ne pod tlakem, ale na základě backtestu

– moneymanagement určí, kolik pozic můžeme otevřít a jakou ztrátu nesmíme překročit.

Kdo tyto dvě věci podceňuje, je pak překvapen. Proto zásada, která nás udrží v trhu, je prostá „nepřekračuj počet pozic, které si můžeš dovolit – nedělej tzv. kotlování“. A touto zásadou jde ruku v ruce pravidlo, že obchodní plán je potřeba nejen mít, ale i dodržovat.

Ať se daří, kolegové!